2者間と3者間は何が違うのか?

ファクタリングを利用する会社にとっての2者間と3者間の違いとは何でしょうか?

3者間ファクタリングは取引先に承諾又は通知が必要。

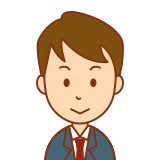

2者間ファクタリングの構造

2者間のファクタリングでは取引先に承諾や通知を行わずに2社間で債権譲渡契約を行います。

①取引先との商取引

商品の納入やサービスの提供を行います。

②請求書を提示

通常は末締めに商品などを納品した金額を取引先に請求します。

③売掛金の前払い

ファクタリング会社は請求書の金額を基に売掛金の前払いを行います。

④請求金の支払い

取引先は期日にそのまま、請求金を会社に支払いします。

⑤回収金を支払い

取引先より回収した金額をファクタリング会社に支払いします。

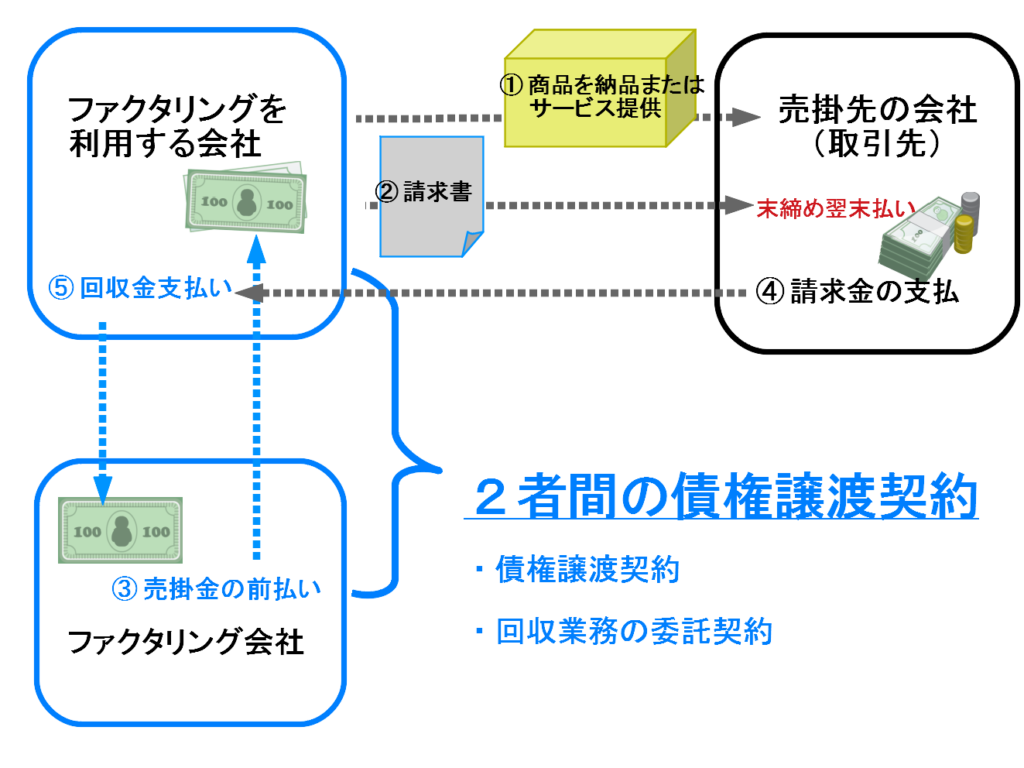

3者間ファクタリングの構造

3者間のファクタリングでは取引先に承諾や通知を行い、3社間で債権譲渡契約を行います。

①取引先との商取引

商品の納入やサービスの提供を行います。

②請求書を提示

通常は末締めに商品などを納品した金額を取引先に請求します。

③売掛金の前払い

ファクタリング会社は請求書の金額を基に売掛金の前払いします。

④請求金の支払い

※取引先はファクタリングの会社に請求額の支払いを行います。

2者間ファクタリングは違法か?

過去には「ファクタリング」を装った「ヤミ金」が警察に逮捕されたとの報道がされました。「ファクタリング」は、一般に、事業者がが取引先に対して有する売掛金等の債権を買い取り、ファクタリング会社がその売掛金の危険負担を負うことになります。

しかしながら、報道された事例では、売掛債権をファクタリング会社(ヤミ金業者)に譲渡する一方で、同じ業者から高金利で金銭を借入れ、譲渡したはずの債権は結局戻ってきてしまったとのことであり、一連の取引は当該売掛債権を担保にした無登録での違法な貸付行為であったと判断されました。

「ファクタリング」が売掛金を担保にした融資と判断される場合は、個々の案件ごとに検証する必要がありますが、一般には次のような場合があげられます。

- 買主である譲受人に対し、当該債権の買戻請求権を付与する場合。

- 債権の買戻請求を行わないが、実質的に債権の買戻しの約定があると評価される場合。

- 代表者や家族に保証人になることを求める。

- 通帳、銀行印、キャッシュカードを預かる。

- 小切手、手形を担保に入れさせる。

- 譲渡人会社の株式を担保に入れさせる。

- 売掛金(現金)の受け取りが、銀行等からの送金ではなく手渡しでされる。

- 契約書の写し、領収書などの書類が渡されない。

上記に当てはまる場合「ファクタリング」を装ったヤミ金融の可能性が高くなりますので、事実上の融資で高金利の違法なヤミ金となる可能性があります。

ファクタリングは債権の売買であり、譲渡人は取引先の倒産リスクを負いません。「ファクタリング」業者を装った「ヤミ金業者」は、その回収事務に関して担保や保証人を取る、又は複数の債権を担保に入れるなど極力「ヤミ金業者」が回収リスクを負わないようにするなど、実質的には売掛債権を担保にした融資をすることになります。「ヤミ金業者」貸金業の登録をしていないため貸金業法違反であり、「ファクタリング」の手数料は「利息」と見なされれば利息制限法の違反になります。

まとめ

- 2者間ファクタリングのメリットは「取引先」知られることなく資金調達できますが、ファクタリング会社が負うリスクが高くなり手数料が高くなります。

- ファクタリング会社は売掛金の回収を委託することで、売掛金が譲渡人の口座に入ったお金を自社の口座に振り込みしてもらわないといけません。

- 万一、そのお金を他の運転資金に使われてしまったり、そのまま譲渡人が倒産してしまった場合のリスクを余計に追うことになります。ゆえに2者間ファクタリングはファクタリング会社の手数料が高くなってしまいます。

- 3者間ファクタリングでは、取引先への「通知」や「承諾」が必要になります。一般的な取引先との商取引ではファクタリング「債権譲渡」を嫌がることが多いことと、「そんなに資金繰りが大変なのか」と思われることを恐れ、取引先に債権譲渡のことをお願いできません。

ファクタリングは、売掛債権を譲渡して早期に回収する方法です。

旧来からあるファクタリングは3者間で行われる債権譲渡契約で、欧米で昔からファイナンスに用いられてきました。近年、不動産などの担保がない中小企業が資金を調達しやすくするために、債権譲渡登記の制度など政府主導で行われてきましたが、登記されたことが取引先に知られてしまうことが利用する側のハードルになってあまり普及が進んでいませんでした。2社間ファクタリングはそのような債権譲渡登記は必ずしも必要ではなく、登記しなければ取引先に知られることはありません。

・ファクタリング契約の審査が厳しくなる。

・取引先の「承諾」が不要なのでファクタリング利用者の実行までの負担が少ない。

・手数料が高くなる。