現在価値に割り引く。時価には価値があります、

DCF法(Discount Cash Flow)

時間には価値があります。

将来のキャッシュフローは現在価値に割り引いて評価することがDCF法の考え方です。

企業は投資と資金調達の両方を評価してそれぞれ最適な意思決定を行います。

投資や資金調達など意思決定には、時間の概念が重要となります。「時は金なり」と言ったことも時間には価値があることを言っています。

機会コストとは

時間の使い方にはいろいろな選択肢があり、ある行動を選択することにより、他の行動を選択したメリットを失ってしまいます。これを「機会コスト」といいます。

現在価値とは。Present value(PV)

お金の時間的価値。時間には価値がある。

Present:現在、現在の、今

Value:価値

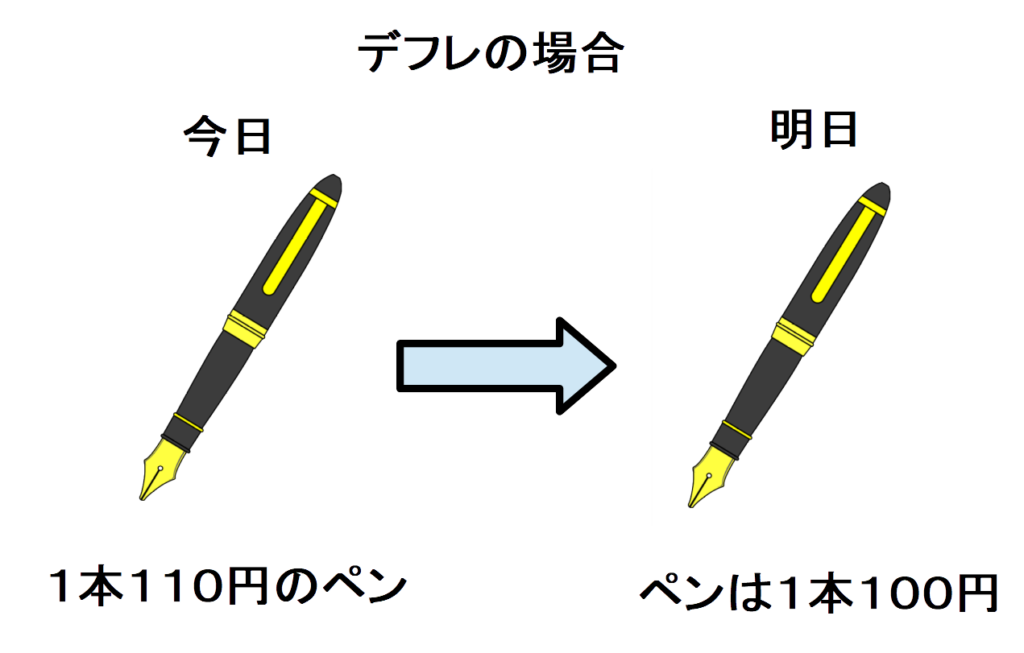

今日のお金は、明日のお金より価値がある?

理由は色々とありますが、次のにあげる事が挙げられます。

- 明日のお金は実際に手に入るか不確実です。

明日というのは不確かであるということ。確実である今、受け取ることができることで明日のお金より、今のお金に確実に価値があります。

- 今日お金を受け取って銀行に預ければ利息を受けることができる。

例えば、100万円を今日受け取って、すぐに預金すれば明日には27円の利息を受け取ることができます。

計算式:1,000,000円×1%×1日÷365日=27円

ディスカウントキャッシュフローの計算(PV)

例えば100万円を金利 5%(年率)で利息収入があったとします。

1,000,000円 ×(1+5%)=1,050,000円

1年後には1,050,000円の価値があることになります。

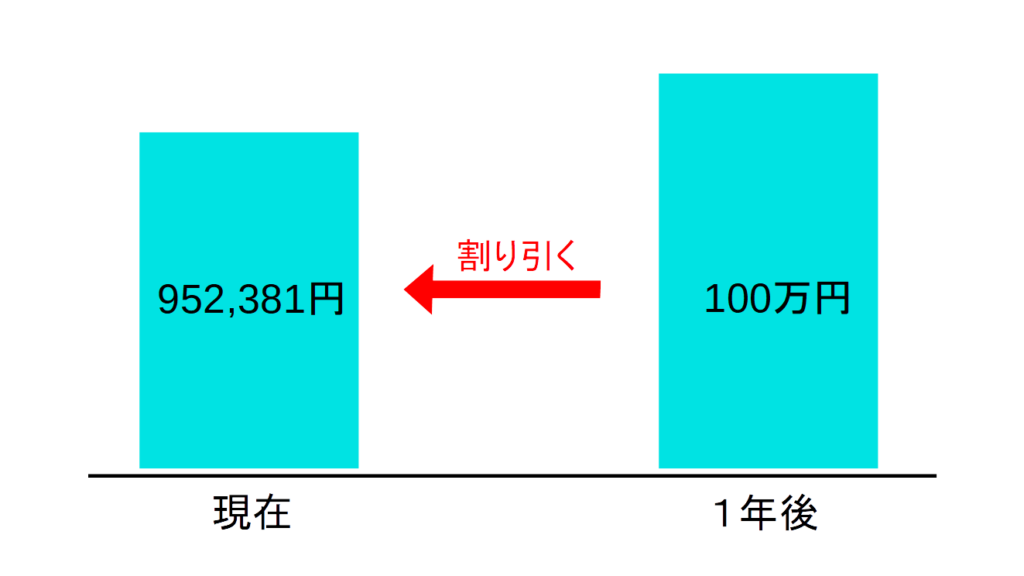

では逆に1年後に100万円の価値を受け取る現在の価値を計算してみます。

1年後の1,000,000円

1,000,000円 ÷(1+5%)=952,381円

1年後の100万円を今の現在の価値に換算すると95.2万円になります。将来の価値を現在の価値に換算することができます。

具体的なプロジェクトでPVを計算してみましょう

プロジェクト例1

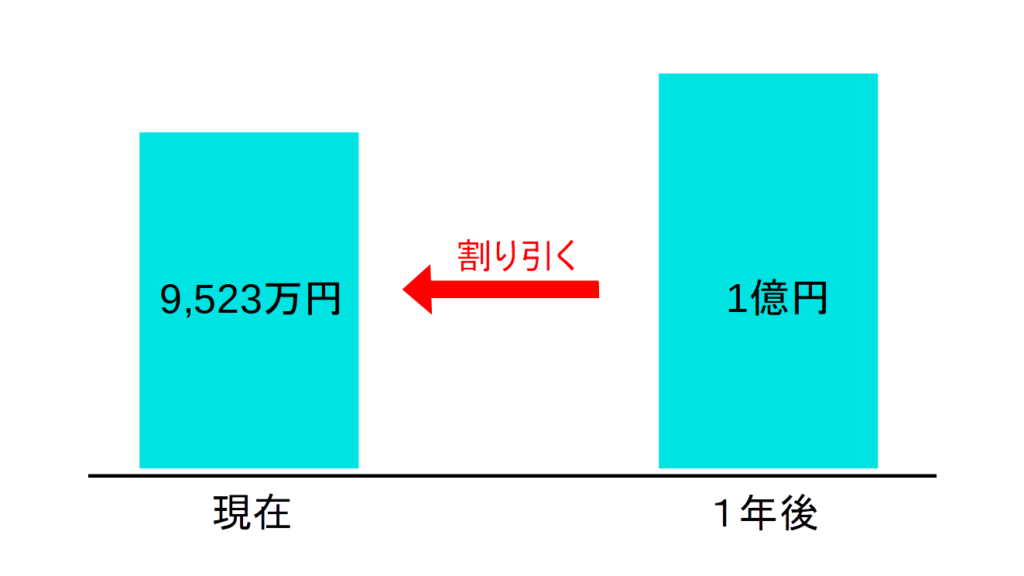

1年後に受け取る1億円の現在価値はいくらでしょうか?

割引率は5%

現在価値(PV)=1億円 ÷(1+5%)=9,523万円

100,000,000÷1.05=95,238,095

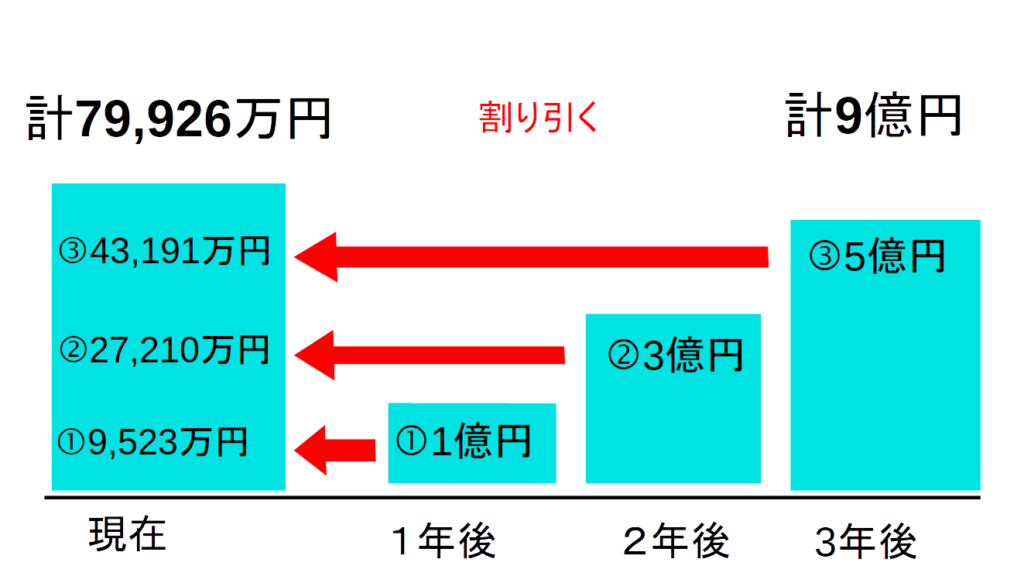

プロジェクト例2

①1年後に1億円 ②2年後に3億円 ③3年後に5億円 を受けとることができる、投資案件の現在価値はいくらでしょうか?

計算式:現在価値(PV)=1億円 ÷(1+5%)+ 3億円 ÷(1+5%)² +5億円 ÷(1+5%)³ =7億9926万

① 100,000,000 ÷ 1.05 =95,238,095

② 300,000,000 ÷(1.05×1.05)=272,108,844

③ 500,000,000 ÷(1.05×1.05×1.05)=431,918,799

① + ② + ③ = 799,265,738

正味現在価値 NPV(Net Present Value)とは

Net:正味

Present Value:現在価値

NPV(正味現在価値)はPV(現在価値)にN(正味)がついただけ!

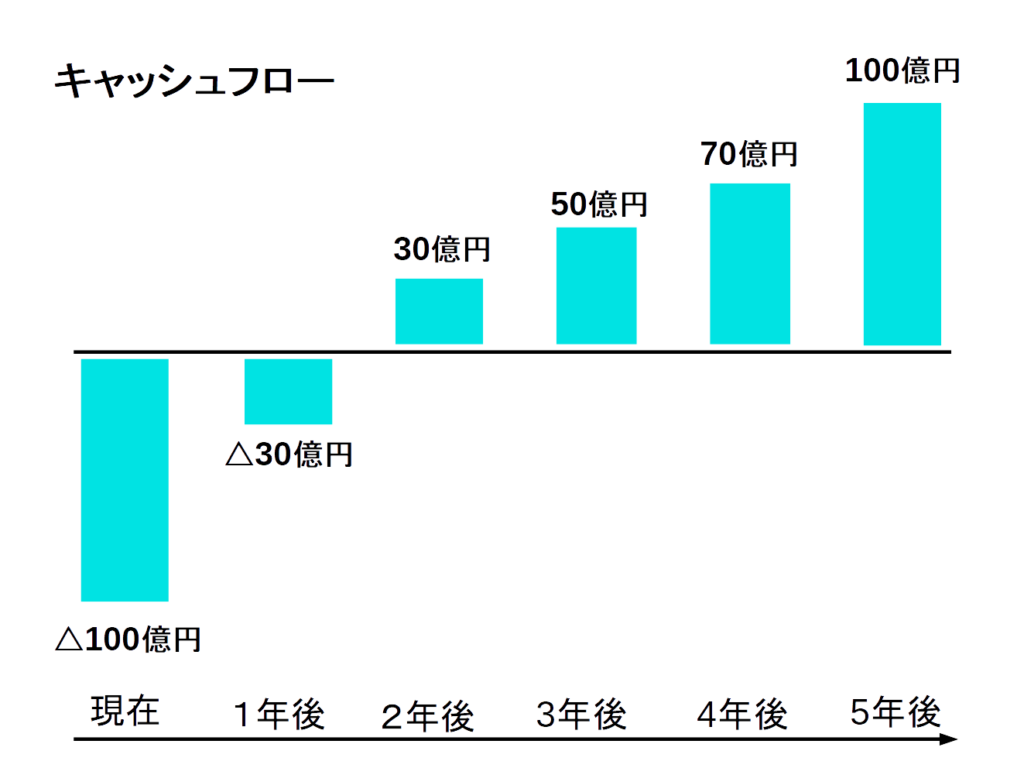

実際に数字を用いてNPVを計算してみましょう。

初期投資100億円を要し、以降5年までのキャッシュフローが下のグラフのように予測されるプロジェクトをNPVによって計算してみます。

割引率(資本コスト)は5%とします。

単純にこれを計算すると以下のようになりますが・・・

120億円=-100億円-30億円+30億円+50億円+70億円+100億円

NPVでは、次のようになります。

NPVの77.8億円はこのプロジェクトの現時点での事業価値を表しています。

プロジェクトが成功すれば、100億円を投資した瞬間に177.8億円のキャッシュフローが期待できることになります。そこから初期投資の100億円を差し引いて、正味現在価値(NPV)は77.8億円ということになります。

このプロジェクトの実行を意思決定した瞬間に77.8億円の事業価値がもたらされることになります。

エクセルでNPVの計算する方法も次のページで紹介しています。

フリーキャッシュフローの計算

フリーキャッシュフローとは

FCF : Free Cash Flow

企業が自由(フリー)に株主や金融機関などに支払うことができるキャッシュフローです。

定義

税引前金利控除前利益(EBIT)×(1-税率)+ 減価償却費(非資金性費用)- ※運転資金増加額 - 設備投資額

※運転資金増加額 = 売上債権(受取手形や売掛金などの合計)増加額 + 棚卸資産増加額 - 仕入債務(支払手形や買掛金などの合計金額)増加額

利益を源泉としたキャッシュフローから運転資金増加額を控除し、さらに企業活動を存続・拡大させていくために必要な投資金額を除くことによって求められます。

このフリーキャッシュフローを長期的に増加させてことが、「企業価値」の増加につながります。

FCFとは、事業そのものから、正味生み出される株式・金融債権者のものとなるキャッシュフローです。検討している事業の将来にわたるキャッシュフローを予測し、これをNPVの計算式の分子に乗せます。

NPVの考え方はこちらのページにも掲載しています。

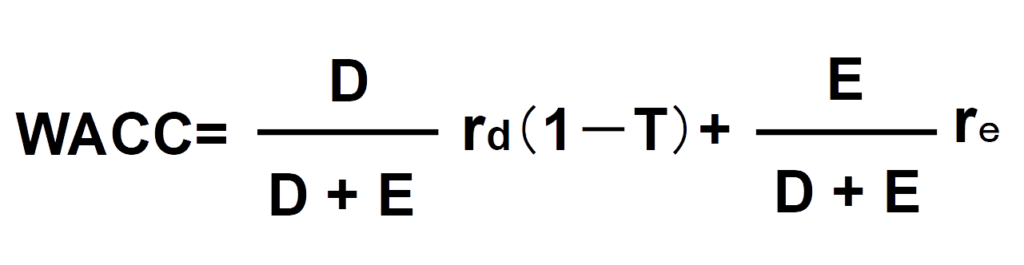

割引率(資本コスト)について WACCとは

各年度のキャッシュフローを現在価値に割り引くために使用する割引率が資本コストです。

資本コストには、負債コストと株式資本の加重平均である加重平均資本コスト(WACC)を使うことが一般的です。

Weighted(加重)Average(平均)Cost(費用)of Capital(資本)

投資家には株主と金融債権者の2つが存在します。企業は、それらの要求するリターンの加重平均値を目指します。投資家から見れば要求するリターンの利回りも、企業からすれば資金調達に要するコストです。

WACCの算定式の例

D:有利子負債価値(時価ベース)

E:株主価値(時価ベース)

rd:有利子負債コスト(金融債権者の要求リターン 借入金利)

re:株主資本コスト(株主の要求リターン CAPMで算出)

T:実行税率

(1-T):支払利息による節税効果

WACCについては次のページ詳しく説明しています。

まとめ

時間には価値があります。

将来のキャッシュフローは現在価値に割り引いて評価することがDCF法の考え方です。

DCF

Discount:割引するということ

Cash flow:将来のお金

ある企業・事業や資産・プロジェクトなどの金銭的価値を、それらが生み出すキャシュフローの現在価値として求める方法です。

「今日の100円は明日の100円よりも価値がある」という言葉で表現されるように、お金の価値は時間の経過とともに変化します。

その理由は、インフレーション、時間、明日の100円が本当に手には入るかは不確実といったリスクなどです。よって、将来のキャッシュフローは、現在価値に割り引いた上で評価しなければなりません。

現在価値:Present value(PV)

正味現在価値:Net Present value(PV)

DCFにはフリーキャッシュフロー(FCF)を用いる

現在価値に割り引くために使用する割引率はWACC(加重平均資本コスト)が一般的

ファイナンス、DCFやNPVの勉強においては、この1冊で十分です。投資・調達の判断に不可欠なファイナンス理論と、事業構想を具体的な数字に落とし込む力、ビジネスの基礎がやさしく学べます。

ビジネススクールで身につける ファイナンスと事業数値化力―ポケットMBA〈6〉 (日経ビジネス人文庫)

ビジネススクールで身につける ファイナンスと事業数値化力―ポケットMBA〈6〉 (日経ビジネス人文庫)