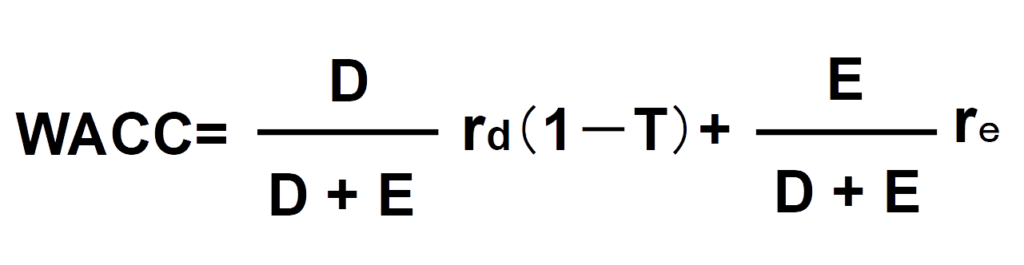

WACCはDCF法の割引率で使用されます

企業価値を算定するうえで、必要になる割引率は資本コストです。WACCはインカム・アプローチのDCF法で計算さる際に割引率として使用されます。

WACCは、加重平均資本コストといわれ、(加重平均資本コスト、Weighted Average Cost of Capital)と言い、頭文字をとってWACC(ワック)と呼ばれます。

Weighted(加重)

Average(平均)

Cost of Capital(資本コスト)

資本コストとは資金を調達した場合、利子や配当などを支払う必要があります。調達してきたお金にかかるコストであることから資本コストと呼ばれ「株主資本コスト」と「負債コスト」で構成されます。

D:有利子負債価値

E:株主価値(株主資本)

rd:有利子負債コスト(金融債権者の要求リターン 借入金利)

re:株主資本コスト(株主の要求リターン CAPMで算出)

T:実行税率(1-T)支払利息による節税効果を意味します

D:有利子負債価値

有利子負債は、会社が有する負債のうち、利子をつけて返済しなければならない負債のことです。

- 金融機関からの借入金

- 社債(転換社債)

- コマーシャルペーパー(CP)

E:株主価値(株主資本)

株主資本は株主に帰属する資本です。

上場会社の場合の計算例

自己株式控除後発行済株式とは、発行済株式総数から自己株式を控除したものです

rd:負債コスト

負債コストは企業が債権者に支払う金利のことです。金利は、借入金や社債の金利を用います。

負債コストの計算例

re:株式資本コスト

CAPMは、WACCの数式で不可欠となる株主資本コストを算出する数式です。

Capital Asset Pricing Model =CAPM(キャップエム)

日本語では「資本資産価格モデル」と訳されます。

企業は株主に要求するリターンを還元する必要があり、株主の要求する収益率を株主資本コストといいます。

CAPMの計算例

rf:リスクフリーレート

- リスクフリーレート(Risk Free Rate)とは、「リスクが最小の金融商品から得られる利回り」を意味し、リスクフリー・レートは、10年物国債利回りを使うのが一般的です。

RM:株主市場全体の期待収益率

- マーケットポートフォリオの期待リターンを意味し、市場リターンはTOPIXの配当リターン、もしくは5~6%とする)が使われることが多いです。

(RM-rf)が意味するところは、リスクをとってTOPIXを買う人とリスクを取らないで国債を買う人の差額で、リスクに対するプレミアムとなります。

β:個別銘柄のベータ値

- ベータは、市場全体マーケット・ポートフォリオ(TOPIXなど)に対する、各個別銘柄の株価の感応度をいいます。

- TOPIXと全く同じ値動きをする株式のβは1となります

- TOPIXとプラスマイナス10%値動きする場合に、プラスマイナス20%の値動きをしている株式のβは2になりますTOPIXとプラスマイナス5%の値動きをしている株式のβは0.5となります

- 上場会社のベータ値は公開されていますが、対象会社が非上場会社の場合、類似公開会社のベータを参考にします。

T:実効税率

実効税率は、法人の実質的な所得税負担率を指します。

日本の法人所得税率の場合、事業税の損益算入の影響を考慮したうえで法人税、住民税及び事業の所得に対する税率を合計したものになりますが、実務上は40%で計算されることが多いです。